住宅ローンの「借入限度額」と重要性

借入限度額とは、金融機関が融資する際に、申込者が借り入れ可能な最大金額を指します。この金額は、申込者の年収や勤続年数、雇用形態など、さまざまな要素を総合的に判断して決定されます。

借入限度額の決定要素

1.返済負担率(年収に対する返済額の割合)

借入限度額を決定する最も基本的な要素は、申込者の年収とそれに対する返済負担率です。返済負担率とは、年収に対して年間返済額が占める割合のことを指し、住宅ローンの場合は一般的に25%程度が基準とされています。この範囲内であれば、無理なく返済を続けられるとみなされます。

年収が500万円の場合、返済負担率が25%ならば年間の返済額は125万円程度が適正とされます。これを月額に換算すると約10万円となり、借入限度額はこの返済額に基づいて計算されます。このように、自分の収入に対してどの程度の返済が可能かを把握することが、借入限度額を理解する第一歩です。

2.勤続年数と雇用形態

借入限度額を決定する際には、勤続年数や雇用形態も重要な要素です。金融機関は、長期間にわたって安定した収入を得ているかどうかを重視し、勤続年数が長いほど、信用力が高いと判断されます。また、正社員での雇用が安定している場合、より高額な借り入れが可能となることが多いです。

同じ年収でも、勤続年数が長い方が高い信用力を持つと評価されることが多いです。また、収入が不安定な働き方の場合には借入限度額が低く設定される可能性がありますので、「安定した収入」が借入に与える影響を理解することが重要です。

3.既存のローンや借入

すでに他のローンを抱えている場合、その返済額も借入限度額に影響を与えます。たとえば、車のローンや教育ローン、クレジットカードの利用などがある場合、これらの返済額が借入可能額を減少させる要因となります。

月々5万円の車のローンを返済している場合、その分が住宅ローンの返済能力として減少するため、借入限度額は下がります。したがって、住宅ローンを検討する際には、他の借入やローンの残高も考慮に入れて、どのくらいの額を借り入れることができるかをシミュレーションする必要があります。

4.物件価格と自己資金

借入限度額は、購入する物件の価格と自己資金、つまり頭金の額にも大きく影響されます。一般的に、頭金の割合が多いほど借入額が少なくなり、金融機関からの信用も高まるため、より好条件でのローンが組める可能性が高くなります。

例として、6,000万円の中古マンションを購入したいのに、4,000万円の借り入れしかできないパターンを考えます。この場合に頭金として1,000万円用意できれば、金融機関はリスクが少ないと判断して借入限度額が増え、その結果として物件を購入できる可能性があります。逆に、頭金が少ないと、その分借入額が多くなり、返済能力が厳しく見積もられてローンの条件が悪くなる場合があります。

借入限度額を増やすためのポイント

貯蓄と資産を活用して頭金を増やす

借入限度額を増やすための一つの方法は、頭金を多く用意することです。頭金を増やすためには、計画的に貯蓄を行うことが基本となります。ボーナスを貯金に回したり、積立預金を活用したりすることで、計画的に頭金を増やしましょう。

また、資産運用によって頭金を増やす方法もあります。例えば、株式や投資信託、不動産投資などを利用して、資産を増やすことも考えられます。ただし、これらはリスクが伴うため、慎重に計画を立てる必要があります。

共働きの場合、ペアローンや収入合算ローンの活用

共働きの夫婦の場合、ペアローンや収入合算ローンを活用することで、借入限度額を増やすことができます。ペアローンは、夫婦それぞれがローンを組む方法で、二人の収入を合算して借入額を増やすことが可能です。

夫が年収500万円、妻が年収400万円の場合、それぞれがローンを組むことで、合計で900万円分の年収を基にした借入限度額を設定できます。これにより、単独での借り入れよりも高額な物件を購入することが可能になります。

また、収入合算ローンを利用することで、一つのローン契約で夫婦の収入を合算して借り入れることも可能です。この方法により借入額が増えるため、共働き夫婦には非常に有利な選択肢となります。

ローン返済期間を長期に

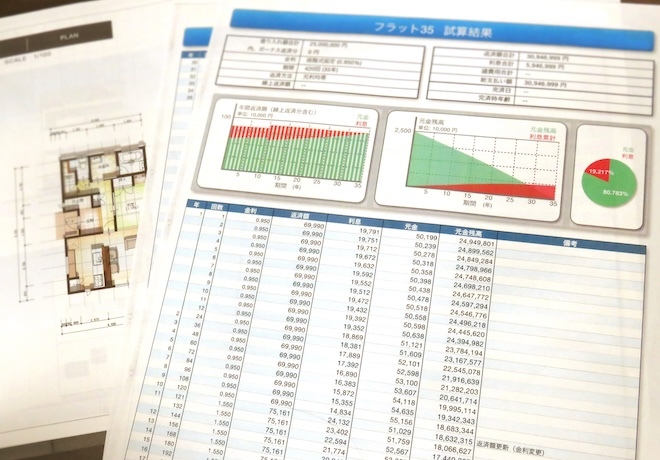

ローンの返済期間を長く設定することで、毎月の返済額を抑え、借入限度額を増やすことができます。例えば、返済期間を30年から35年に延ばすことで、月々の返済額が減少し、その分借入可能額が増えることがあります。

ただし、返済期間を延ばすことで総返済額が増える点には注意が必要です。たとえば、1,000万円の借入を30年で返済する場合と、35年で返済する場合では、総返済額に数十万円以上の差が生じることがあります。そのため無理なく返済できる範囲で、適切な返済期間を設定することが重要です。

また、長期返済を選ぶ場合は、将来の収入や生活環境の変化に備えて、計画的に貯蓄を行うことも考慮する必要があります。これにより、万が一の収入減少や退職時の生活費に対応できるようになります。

借入限度額を決める際の注意点

1.結婚・出産・転職・教育費などライフイベントを考慮

借入限度額を決定する際には、将来のライフイベントも考慮することが大切です。結婚、出産、子供の教育費、転職など、ライフステージの変化に伴い、収入や支出が大きく変わる可能性があります。これらを踏まえた上で、無理のない借入限度額を設定することが重要です。

現在は共働きでも、将来的に一人が出産や育児のために仕事を辞めたり、時短勤務になる可能性がある場合、それに伴う収入減少を見越して借入額を設定する必要があります。また、子供が成長するにつれて教育費が増加することも考慮し、借入限度額を抑えておくことが賢明です。

2.老後の生活費

リタイア後の生活費も考慮に入れて、借入限度額を設定することが重要です。特に、定年退職後に収入が減少した場合でも無理なく返済を続けられるかどうかを検討する必要があります。

定年退職後に年金収入だけで生活することを想定する場合、ローン返済が負担になる可能性があります。そのため、リタイアメントプランをしっかり立て、将来の収入と支出をシミュレーションし、無理のない返済計画を立てることが重要です。また、ローン返済期間を短く設定し、定年退職までに返済を完了する方法も検討する価値があります。

3.将来の収入変動に備える

無理のない返済計画を立てるためには、将来の収入変動に備えたシミュレーションが欠かせません。例えば、昇進や転職による収入増加、または予期せぬ収入減少など、さまざまなシナリオを想定して計画を立てることが重要です。

年収が今後数年間で増加する見込みがある場合、その増加分をシミュレーションして借入額を設定することで、無理のない返済が可能になります。また、逆に収入減少が見込まれる場合は、現在の収入に基づいた借入額を設定し、将来的なリスクに備えることが求められます。

4.過剰な借入は避ける

過剰な借入は、返済に無理が生じる可能性が高く、将来的な生活の質を低下させるリスクがあります。

例えば、予期せぬ入院や収入減少などで出費が発生した際に、返済が困難になると家計が圧迫されてしまい、最悪の場合、ローンの返済が滞り信用情報に悪影響を与えることもあります。借入額は、あくまで無理のない範囲で設定することが大切です。

5.将来の金利上昇リスクに備える

借入限度額を設定する際には、将来の金利動向や経済状況にも目を向ける必要があります。特に変動金利型のローンを選んだ場合、将来の金利上昇リスクに備えることが重要です。

現在の低金利が続くと見込まれていても、経済状況の変化により金利が上昇する可能性があります。その場合、月々の返済額が増加し、返済が困難になるリスクがあります。そのため、変動金利型を選ぶ際は、将来の金利上昇に対応できる余裕を持った返済計画を立てることが必要です。

事前の入念なシミュレーションが重要なポイント

マンションの購入において、借入限度額を正しく理解し、無理のない返済計画を立てることは、将来の生活を安定させるために非常に重要です。収入や勤続年数、既存のローン、自己資金など、さまざまな要素を考慮して適切な借入額を設定しましょう。

また、将来のライフイベントやリタイアメントプランを考慮したシミュレーションを行い、長期的な視点での資産形成を目指しましょう。

中古・リノベーションマンションの流通プラットフォームに関する知識をわかりやすく提供するため、カウカモ(cowcamo)で日々勉強中。築古マンションの魅力とリノベーションのメリット・デメリットについて深く学び、読者の皆様が最適な選択をできるようサポートしたいと考えています。最新の住宅トレンドや資産価値の維持に関する情報も発信していくので、ご期待ください。

日本大学理工学部建築学科卒。大手住宅メーカー勤務を経て、外資系生命保険会社に転職。住宅購入に特化したファイナンシャルプランナーとして、多くのセミナーや個別相談依頼を受ける。2021年にはファイナンシャルプランナーの育成研修・派遣を行う会社を起業し、代表就任。住宅購入に関するセミナー年間50件、個別相談は年間150~200件、累計相談件数が2000件以上の実績がある。